江苏省应对新冠肺炎疫情影响房产税、城镇土地使用税困难减免电子税务局操作指引

| 发布时间:2020-04-02 10:40 | 来源: 国家税务总局江苏省税务局 | 字体:[ 大 ][ 中 ][ 小 ] | 打印本页 | 正文下载 |

|

为贯彻国家和省关于新冠肺炎疫情防控的决策部署,支持纳税人缓解疫情影响,江苏省财政厅、国家税务总局江苏省税务局联合印发了《关于应对新冠肺炎疫情影响有关房产税、城镇土地使用税优惠政策公告》(苏财税〔2020〕8号),为便于纳税人及时申报享受优惠政策,国家税务总局江苏省税务局特制定本电子税务局操作指引。

一、政策规定

(一)对受疫情影响严重的住宿餐饮、文体娱乐、交通运输、旅游等行业纳税人,暂免征收2020年上半年房产税、城镇土地使用税。

(二)对增值税小规模纳税人,暂免征收2020年上半年房产税、城镇土地使用税。

——苏财税〔2020〕8号公告

适用本公告的受疫情影响严重的行业范围:

(一)住宿餐饮业包括住宿业和餐饮业两类;

(二)文体娱乐业包括新闻和出版业,广播、电视、电影和录音制作业,文化艺术业,体育,娱乐业五类;

(三)交通运输业包括铁路运输业、道路运输业、水上运输业、航空运输业、管道运输业、多式联运和运输代理业六类;

(四)旅游业包括旅行社及相关服务、游览景区管理两类。

具体判断标准按照现行《国民经济行业分类》执行。

适用本公告的增值税小规模纳税人范围:

增值税小规模纳税人包含自然人。增值税小规模纳税人按规定登记为一般纳税人的,自一般纳税人生效之日起不再适用此条免税政策;增值税年应税销售额超过小规模纳税人标准应当登记为一般纳税人而未登记,经税务机关通知,逾期仍不办理登记的,自逾期次月起不再适用此条免税政策。

对个人出租房屋、办税服务厅代开发票和委托代征业务涉及的增值税小规模纳税人,均适用此条免税政策。

——苏财税〔2020〕8号公告解读

二、办理途径

登录“国家税务总局江苏省电子税务局”

(网址:https://etax.jiangsu.chinatax.gov.cn)

三、办理流程

今年4月份、7月份办理房产税、城镇土地使用税纳税申报前,纳税人通过电子税务局完成“减免资格核验→维护税源信息→办理纳税申报”,便可享受到免税优惠。

(一)减免资格核验

纳税人首先需要填报“受疫情影响困难减免资格核验”,由系统即时比对核验是否符合免税条件。

步骤如下:

1.点击“我要办税”-“综合信息报告”-“税源信息报告”-“房产税城镇土地使用税税源信息采集”-“受疫情影响困难减免资格核验”。

2.根据企业实际情况填写资格核验表。

受疫情影响困难减免资格核验表

纳税人名称:(系统自动获取)

纳税人统一信用代码(纳税人识别号):(系统自动获取)

本纳税人符合《关于应对新冠肺炎疫情影响有关房产税、城镇土地使用税优惠政策公告》(苏财税﹝2020﹞8号)规定,确认适用受疫情影响房产税、城镇土地使用税困难减免优惠政策。

本纳税人符合的减免资格条件为: | |

一、行业类型(只能选择其一) | |

住宿餐饮行业 | □ |

文体娱乐行业 | □ |

交通运输行业 | |

其中:1.铁路运输业 | □ |

2.道路运输业 | □ |

3.水上运输业 | □ |

4.航空运输业 | □ |

5.管道运输业 | □ |

6.多式联运和运输代理业 | □ |

旅游行业 | |

其中:1.旅行社及相关服务 | □ |

2.旅游景区管理 | □ |

二、属于增值税小规模纳税人 | 是 □ 否 □ |

年 月 日(系统自动带出)

填表说明:

(1)第一点行业类型根据《国民经济行业分类》判断;纳税人可通过电子税务局-“我的信息”-“纳税人信息”-“登记信息”模块查询本单位国标行业。

纳税人登记国标行业有误的,携证明资料至办税大厅申请修改。

(2)第一点行业类型与第二点小规模纳税人,选填一项。

3.查看、打印困难减免核准通知

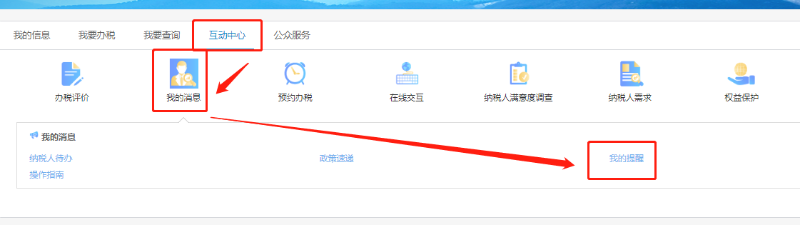

纳税人提交资格核验表后,核验通过的,系统将推送《税务事项通知书》(困难减免核准通知),纳税人可进行查看、打印等操作。如未能及时查看该通知书,也可通过电子税务局-“互动中心”-“我的消息”-“我的提醒”模块查询该通知,进行打印等操作。

(二)维护税源信息

纳税人提交的资格核验表通过审核后,需要进行“房产税、城镇土地使用税税源维护→增加减免税信息”操作。

1.房产税

操作步骤:进入税源信息采集界面→查询已登记的房产税源明细→维护税源明细→增加减免税信息→核对提交,详细流程如下:

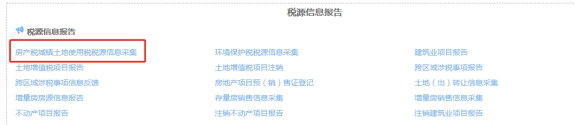

(1)点击“我要办税”-“综合信息报告”-“税源信息报告”-“房产税城镇土地使用税税源信息采集”。

(2)进入税源信息采集界面。

(3)查询已经登记的房产税税源明细信息,对需要申报减免的房产进行“维护税源明细”操作。

(4)增加减免税信息

房产税征收包含从价计征和从租计征两种情形,以下针对不同情形,分别介绍增加减免税信息的方法。

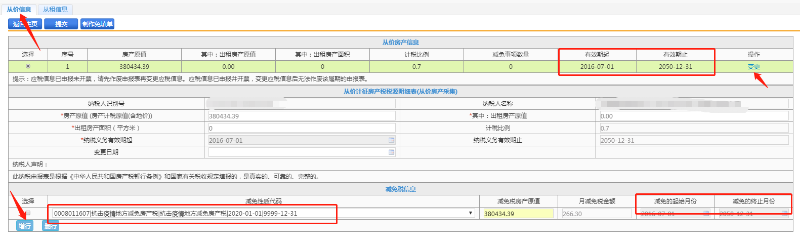

●●从价计征房产税

点击左上角 “从价信息”,选中有效的房产信息,点击“变更”,通过“增行”添加“减免税信息”,核对无误后,“提交”信息。

其中:

◆减免性质代码选择:0008011607,抗击疫情地方减免房产税;

◆减免房产原值、月减免金额:按实际情况填写房产原值后,减免金额自动计算带出;

◆减免的起始/终止月份:自行选择,不得超出2020-01-01至2020-06-30。(如2020年上半年均符合减免规定,则应选择起始月份为2020-01-01,终止月份为2020-06-30。)

●●从租计征房产税

按租金收入计征房产税的,纳税人在实际收取租金收入的次月进行纳税申报时,需要先在对应的房源信息中新增从租房产信息登记→增加减免税信息,具体步骤如下:

点击左上角 “从租信息”,在“从租计征房产税税源明细表(从租房产采集) ”模块新增出租房产及租金收入,并添加“减免税信息”,核对无误后,“提交”信息。

其中:

◆“出租面积”“合同租金总收入”“合同约定租赁期起/止”:根据签订的租赁合同填写;

◆“申报租金收入”:填写本次收取的全部租金收入;

◆“申报租金所属租赁期起/止”:填写本次收取的租金收入对应的租赁期限;

◆减免性质代码选择:0008011607,抗击疫情地方减免房产税;

◆减免税租金收入、月减免税金额:按实际情况填写符合减免的租金收入后,减免金额自动计算带出;(例如:某纳税人3月份收取租金收入120000元,其中80000元属于2020年上半年的租金,则填入“减免税租金收入”栏次金额为80000元。)

◆减免的起始/终止月份:自行选择,不得超出2020-01-01至2020-06-30。(如2020年上半年均符合减免规定,则应选择起始月份为2020-01-01,终止月份为2020-06-30。)

2.城镇土地使用税

操作步骤包括:进入税源信息采集界面→查询已登记的土地税源明细→维护税源明细→增加减免税信息→核对提交,详细流程如下:

(1)点击“我要办税”-“综合信息报告”-“税源信息报告”-“房产税城镇土地使用税税源信息采集”。

(2)进入税源信息采集界面。

(3)查询已经登记的土地税税源明细信息,对需要减免的土地进行“维护税源明细”操作。

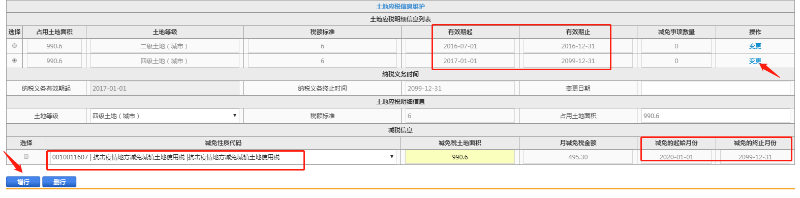

(4)增加减免税信息

选中有效的土地信息进行“变更”操作,添加“减免税信息”,核对无误后,“提交”信息。

其中:

◆减免性质代码选择:0010011607,抗击疫情地方减免城镇土地使用税;

◆减免土地面积、月减免金额:按实际情况填写土地面积后,减免金额自动计算带出;

◆减免的起始/终止月份:自行选择,不得超出2020-01-01至2020-06-30。(如2020年上半年均符合减免规定,则应选择起始月份为2020-01-01,终止月份为2020-06-30。)

(三)办理纳税申报

完成减免信息采集后,纳税人进行房产税城镇土地使用税纳税申报→享受困难减免优惠。

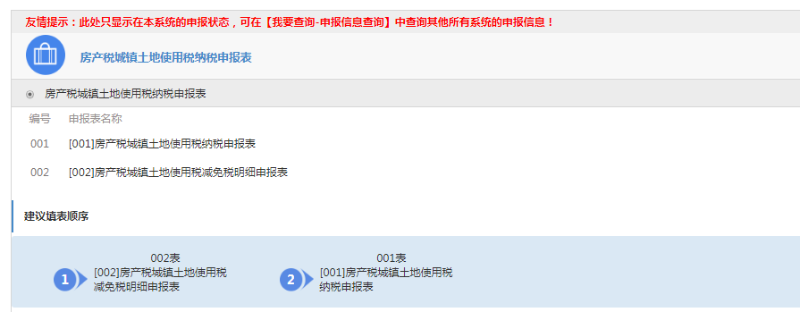

1.点击“我要办税”-“税费申报及缴纳”-“房产税城镇土地使用税申报”。

2.“进入申报”,根据系统建议的填报顺序,先填写002减免税明细申报表,再填写001纳税申报表。

3.核对减免税信息

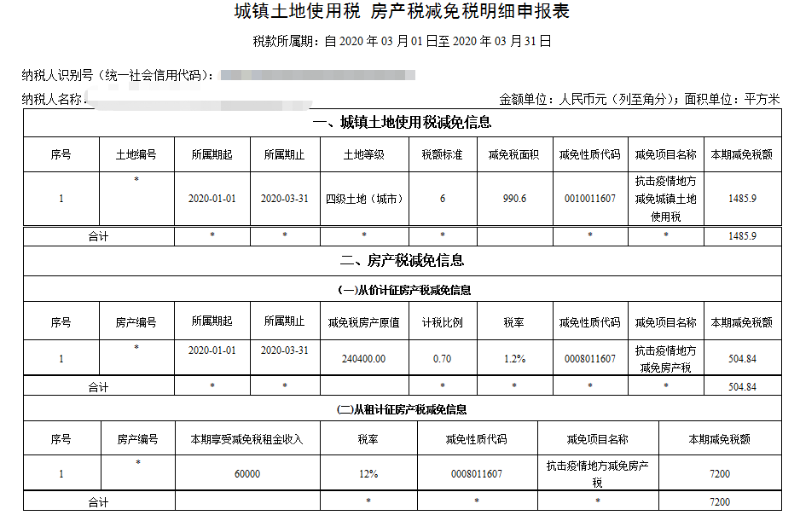

打开“[002]房产税城镇土地使用税减免税明细申报表”,该表中的信息根据税源采集信息自动带出,无需另行填写,核对系统中的减免税信息无误,“保存”,如核对信息有误的,需进行税源信息维护。

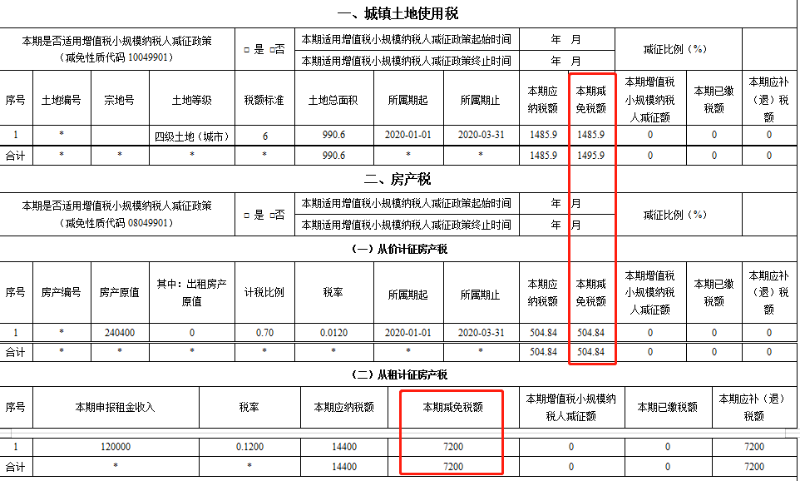

4.切换报表至“[001]城镇土地使用税房产税纳税申报表”。

5.完成申报

申报表中的数据根据房产税、城镇土地使用税税源采信息和减免税申报表信息自动带出,受疫情影响困难减免的信息体现在报表的“本期减免税额”栏次,纳税人无需填写,核对“本期应补(退)税额”无误,“保存”报表,完成申报。

四、友情提醒

1.请谨慎填写《受疫情影响困难减免资格核验表》,如填报有误的,需在房产税、城镇土地使用税提交纳税申报前修改,提交纳税申报后,该表不可修改。

2.纳税人适用政策情况无变化的,《受疫情影响困难减免资格核验表》只需要提交一次。

3.纳税人符合受疫情影响困难减免条件,但未能及时享受减免政策的,后期可以在电子税务局或办税服务大厅补办资格核验、变更税源信息、填写减免事项,多缴税款可至办税服务大厅窗口申请退税。

4.纳税人不再符合困难减免条件的,应及时办理税源变更,停止享受减免优惠;未及时变更的,需按规定补交税款和滞纳金。

5. 不属于住宿餐饮、文体娱乐、交通运输、旅游行业的增值税一般纳税人(含非本地企业)不适用本公告规定的减免优惠政策。

6.税务机关在后续核查中发现不符合减免规定的,将依法处理。