个人所得税专项附加扣除重复填报享受更正操作指引

| 发布时间:2023-12-06 13:48 | 来源: 国家税务总局常州市税务局 | 字体:[ 大 ][ 中 ][ 小 ] | 打印本页 | 正文下载 |

|

个人所得税专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息,住房租金、赡养老人以及3岁以下婴幼儿照护7项,其中:子女教育、赡养老人、3岁以下婴幼儿照护以及大病医疗容易发生重复填报享受,下面一起来看看吧!

一、专项附加扣除重复填报情形

1、错误情形:同一婴幼儿,父母在填报3岁以下婴幼儿照护专项附加扣除时,双方填报的扣除比例合计超过100%。

政策要点

扣除项目 | 扣除范围 | 扣除标准 | 扣除方式及主体 |

3岁以下婴幼儿照护 | 纳税人照护3岁以下婴幼儿子女的相关支出 | 2023年度起:每个婴幼儿每月2000元; | 方式1:父母(法定监护人)各扣除50% |

2022年度:每个婴幼儿每月1000元; | |||

方式2:父母(法定监护人)选择一方全额扣除 | |||

2019-2021年度没有该扣除项目。 |

2、错误情形:同一子女,父母在填报子女教育专项附加扣除时,双方填报的扣除比例合计超过100%。

政策要点

扣除项目 | 扣除范围 | 扣除标准 | 扣除方式及主体 | ||

子女教育 | 学期教育支出 | 满3周岁当月至小学入学前一月(不包括0-3岁阶段) | 2023年度起:每个子女每月2000元; | 方式1:父母(法定监护人)各扣除50% | 方式2:父母(法定监护人)选择一方全额扣除 |

全日制学历教育支出 | 小、初、高、中职、技工、专、本、硕、博(入学当月至教育结束当月) | 2019-2022年度:每个子女每月1000元。 | |||

3、错误情形:赡养年满60周岁的父母,赡养人为非独生子女,同一老人名下的扣除金额总额超过3000元(2019-2022年度为2000元)

政策要点

扣除项目 | 扣除范围 | 扣除标准 | 扣除方式及主体 | |

赡养老人 | 赡养一位及以上年满60周岁的父母、子女均已去世的祖父母、外祖父母的支出。被赡养老人年满60周岁的当月至赡养义务终止的年末。 | 独生子女 | 2023年度起:3000元/月;2019-2022年度:2000元/月; | 本人扣除 |

非独生子女 |

2023年度起:每人不超过1500元/月,合计不超过3000元/月; | 平均分摊:赡养人平均分摊; | ||

约定分摊:赡养人自行约定分摊比例; | ||||

指定分摊:由被赡养人指定分摊比例。 | ||||

二、专项附加扣除的修改与作废

如果发现存在专项附加扣除重复享受填报错误,可通过以下步骤查询、验证并更正。

举例:小李的孩子在2022年9月上高中二年级,2022年他和妻子小张均按100%的扣除比例填报了子女教育专项附加扣除,不符合政策规定。按政策,子女教育专项附加扣有三种扣除方式:第一种,由小李填报按100%扣除;第二种,由小张填报按100%扣除;第三种,小李和小张均填报,每人填报的扣除比例均是50%。

1、查询相应年度专项附加扣除,确认相关信息是否正确。

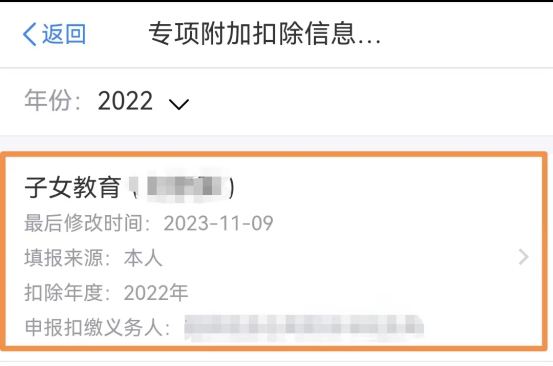

在“个人所得税”APP首页—服务,选择“专项附加扣除信息查询”模块;年份选择“2022”,页面显示个人填报的2022年度所有专项附加扣除,点击“子女教育”,显示个人填报的2022年度子女教育专项附加扣除的具体信息。

2、确定子女教育专项附加扣除的扣除方式,并更正相应专项附加扣除。

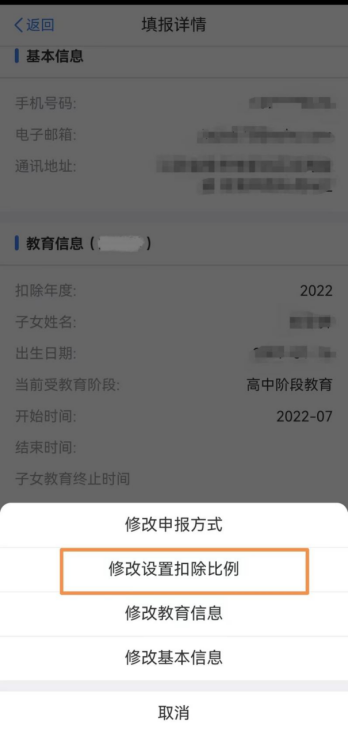

本例中,小李和小张商议确定:小李和小张均填报,每人填报的扣除比例均是50%。小李小张均需进行以下操作。点击“修改”,点击“修改设置扣除比例”,将本人扣除比例改为“50%(平均扣除)”。

3、申报或更正相应年度综合所得年度汇算申报表。

本例中,小李小张均修改了子女教育专项附加扣除,两人在“个人所得税”APP办税首页-常用业务,选择“综合所得年度汇算”模块,选择申报年度“2022年度”。

(1)以前未进行过2022年度汇算,

直接进入综合所得年度汇算界面,根据系统提示完成汇算申报和缴款。

(2)以前已完成2022年度汇算,则点击最下面“更正”按钮,系统出现提示“专项附加扣除信息有变更,会影响数据项重新计算”,根据系统提示完成汇算更正申报和缴款。

注意:

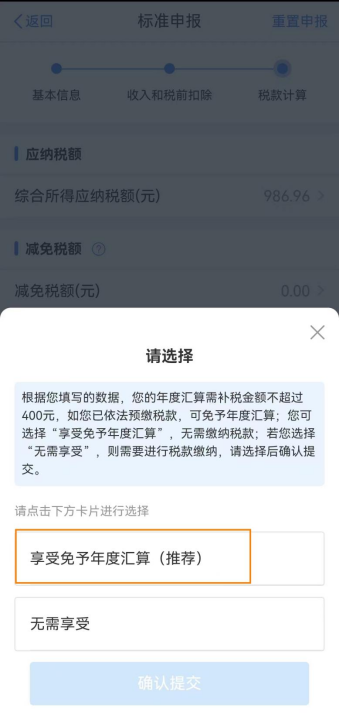

1、在申报或更正申报时,如系统展示以下界面,请选择推荐选项“享受免于年度汇算(推荐)”

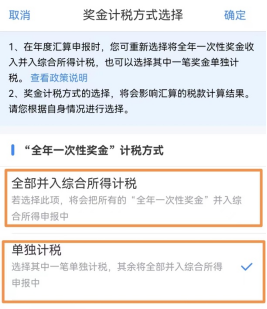

2、在申报或更正申报时,对于全年一次性奖金的计税方式,请按自身情况选择“全部并入综合所得计税”或“单独计税”。