【图解】《居民企业境外投资信息报告表》填报讲解·上篇

| 发布时间:2024-04-09 15:37 | 来源:国家税务总局江苏省税务局 | 字体:[ 大 ][ 中 ][ 小 ] | 打印本页 | 正文下载 |

《国家税务总局关于优化纳税服务 简并居民企业报告境外投资和所得信息有关报表的公告》(国家税务总局公告2023年第17号)已于2023年10月10日起施行,符合条件的报告人应在企业所得税汇算清缴时填报《居民企业境外投资信息报告表》(以下简称《报告表》)。

填报讲解的第一期

我们为大家讲讲

哪些企业需要填报《报告表》

需要报告哪些境外被投资企业

01

哪些企业需要

填报《报告表》?

( 一 )

居民企业

01/直接境外投资

居民企业在一个纳税年度中的任何一天,直接或间接持有外国企业股份或有表决权股份达到10%(含)以上的,需由直接境外投资的居民企业履行填报义务。

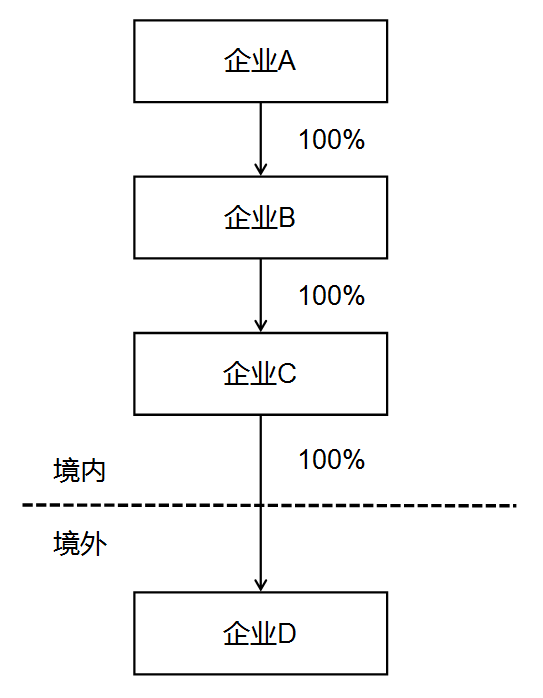

▲示例1

居民企业C直接持有外国企业D股份,符合17号公告规定条件,应作为报告人填写《报告表》,居民企业A和居民企业B未直接持有外国企业股份,无需填写《报告表》。

02/通过境内合伙企业境外投资

居民企业通过境内合伙企业,符合信息报告条件的,需由合伙企业合伙人作为报告人填写《报告表》。

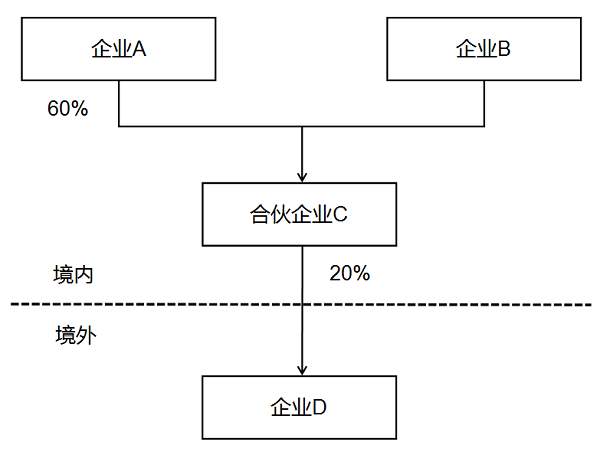

▲示例2

居民企业A和居民企业B通过境内合伙企业C持有外国企业D股份。按照合伙协议,各合伙人按照出资比例享有合伙企业份额,居民企业A享有合伙企业C60%的财产份额和利润分配比例,合伙企业C持有外国企业D20%股份,居民企业A视同持有外国企业D股份为60%×20%=12%,符合本公告规定条件,居民企业A应作为报告人填写《报告表》,境内合伙企业C无需填写《报告表》。

( 二 )

非居民企业

非居民企业在境内设立机构、场所,取得发生在境外但与其所设机构、场所有实际联系的所得的,参照17号公告执行,也需要填写《报告表》。

02

需要报告哪些境外被投资企业?

01

被居民企业直接或间接持有股份或有表决权股份达到10%(含)以上的外国企业

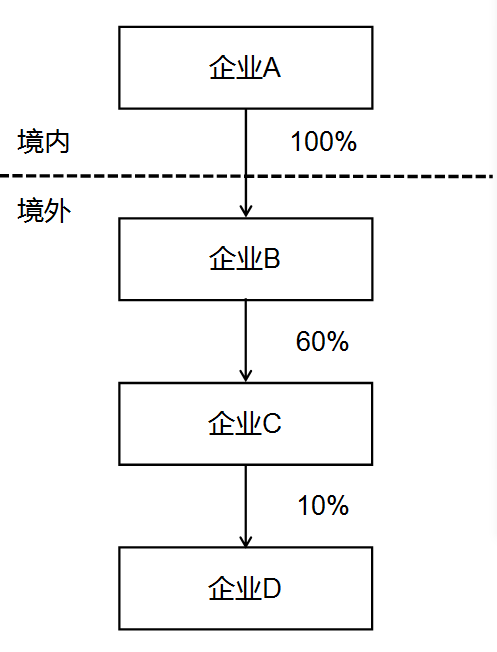

▲示例3

判断居民企业股东是否达到股份控制标准时,按各层持股比例相乘计算。根据17号公告第二条第二款规定,中国居民股东多层间接持有股份按各层持股比例相乘计算,中间层持有股份超过50%的,按100%计算。因外国企业B持有外国企业C的股份比例超过50%应按100%计算,故居民企业A间接持有外国企业D的股份比例为10%,计算公式为100%×100%×10%=10%,符合17号公告规定条件。居民企业A应就外国企业B、C和D分别填报《报告表》。

02

一个纳税年度中间发生股权转让,导致年末持股比例不足10%的,仍需报告被转让境外被投资企业

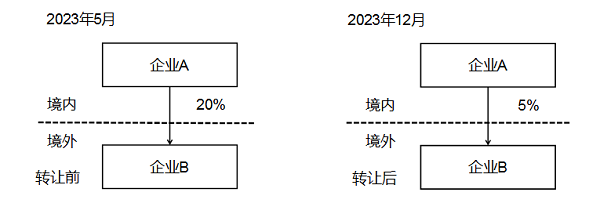

▲示例4

居民企业A在2023年5月取得外国企业B股份为20%,并于2023年8月转让15%的股份,2023年末持有外国企业B股份为5%,居民企业A在2023年度持有外国企业B的股份超过10%,符合本公告规定条件,居民企业A应就外国企业B填报《报告表》。

温馨提示

(一)填报方式

报告人直接或间接投资多家外国企业,并符合规定条件的,应分别按每个符合条件的境外被投资企业填报本表。

图片

(二)填报时间

在 2023年度及以后年度发生的应报告信息,适用17号公告,在每年的企业所得税汇算清缴期填报。

图片

(三)填报途径

报告人可通过电子税务局、办税服务厅进行填报。系统中,本《报告表》作为企业所得税年度报表的附属报表,填报应与企业所得税汇算清缴申报同时进行。