12366热点问答(2024年6月)

| 发布时间:2024-07-16 10:10 | 来源:国家税务总局江苏省税务局 | 字体:[ 大 ][ 中 ][ 小 ] | 打印本页 | 正文下载 |

|

政策类

1.哪些用人单位需要申报缴纳残疾人就业保障金?

答:用人单位安排残疾人就业的比例不得低于本单位在职职工总数的1.5%。用人单位安排残疾人就业达不到规定比例的,应当缴纳保障金。

温馨提示:用人单位成立不足一年的,按实际月份于次年按规定申报缴纳残疾人就业保障金,成立不足1个月的,不缴纳残疾人就业保障金。

2.残疾人就业保障金有何减免优惠?

答:(1)自2020年1月1日起至2027年12月31日,实施残疾人就业保障金分档减缴政策。其中:用人单位安排残疾人就业比例达到1%(含)以上,但未达到所在地省、自治区、直辖市人民政府规定比例的,按规定应缴费额的50%缴纳残疾人就业保障金;用人单位安排残疾人就业比例在1%以下的,按规定应缴费额的90%缴纳残疾人就业保障金。具体以各地发布的残保金征收通告为准。

(2)自2020年1月1日起至2027年12月31日,在职职工人数在30人(含)以下的企业,继续免征收残疾人就业保障金。

(3)用人单位遇不可抗力自然灾害或其他突发事件遭受重大直接经济损失,可以申请减免或者缓缴保障金。申请减免保障金的最高限额不得超过1年的保障金应缴额。

3.用人单位应如何计算缴纳残疾人就业保障金?

答:残疾人就业保障金按上年用人单位安排残疾人就业未达到规定比例的差额人数和本单位在职职工年平均工资之积计算缴纳,计算公式如下:

残疾人就业保障金年缴纳额=(上年用人单位在职职工人数×1.5%-上年用人单位实际安排的残疾人就业人数)×上年用人单位在职职工年平均工资×征收比例

各市、县(市)可根据当地实际,按规定设置征收比例,具体征收比例以各地发布的残保金征收通告为准。

温馨提示:

·用人单位在职职工,是指用人单位在编人员或依法与用人单位签订1年以上(含1年)劳动合同(服务协议)的人员。季节性用工应当折算为年平均用工人数。以劳务派遣用工的,计入派遣单位在职职工人数。用人单位在职职工人数按年平均数计算。计算公式如下:

月在职职工平均人数=(月初在职职工人数+月末在职职工人数)÷2

年在职职工人数=月在职职工平均人数之和÷12

·上年用人单位在职职工年平均工资,按用人单位上年在职职工工资总额除以用人单位在职职工人数计算。计算公式如下:

上年在职职工年平均工资=上年在职职工工资总额÷上年在职职工人数

职工工资总额由工资、奖金、津贴、补贴组成。计算口径以国家统计局指标解释为准。

用人单位在职职工年平均工资最高标准按照当地年社会平均工资2倍执行,即当用人单位在职职工年平均工资高于当地年社会平均工资2倍时,按当地年社会平均工资2倍计算应缴费额。

4.上年用人单位实际安排的残疾人就业人数如何确定?

答:用人单位应向主管的残疾人联合会申报按比例安排残疾人就业情况,由残疾人联合会对用人单位安排就业的残疾人人数进行审核。申报时上年用人单位实际安排的残疾人就业人数,以残疾人联合会审核数据为准。未办理审核的,视为未安置残疾人。

温馨提示:用人单位依法以劳务派遣方式接受残疾人在本单位就业的,由派遣单位和接受单位通过签订协议的方式协商一致后,将残疾人数计入其中一方的实际安排残疾人就业人数和在职职工人数,不得重复计算。

5.自然人为企业提供劳务取得报酬,申请代开发票时是否需要扣缴个人所得税?

答:根据《国家税务总局江苏省税务局关于自然人申请代开发票个人所得税有关问题的公告》(国家税务总局江苏省税务局公告2019年第1号)规定,自2019年4月3日起,自然人取得劳务报酬所得、稿酬所得和特许权使用费所得申请代开发票的,在代开发票环节不再征收个人所得税。代开发票单位( 包括税务机关和接受税务机关委托代开发票的单位)在发票备注栏内统一注明“个人所得税由支付人依法扣缴”。

6.扣缴义务人向居民个人支付劳务报酬所得(不适用累计预扣预缴法)、稿酬所得、特许权使用费所得时,如何计算预扣预缴个人所得税?

答:根据《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(国家税务总局公告2018年第61号)第八条规定,扣缴义务人向居民个人支付劳务报酬所得、稿酬所得、特许权使用费所得时,应当按照以下方法按次或者按月预扣预缴税款:

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

减除费用:预扣预缴税款时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

应纳税所得额:劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。劳务报酬所得适用个人所得税预扣率表二,稿酬所得、特许权使用费所得适用百分之二十的比例预扣率。

居民个人办理年度综合所得汇算清缴时,应当依法计算劳务报酬所得、稿酬所得、特许权使用费所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。

个人所得税预扣率表(居民个人劳务报酬所得预扣预缴适用)

级数 | 预扣预缴应纳税所得额 | 预扣率(%) | 速算扣除数 |

1 | 不超过20000元的 | 20 | 0 |

2 | 超过20000元至50000元的部分 | 30 | 2000 |

3 | 超过50000元的部分 | 40 | 7000 |

·具体计算方法:

所得项目 | 预扣预缴税额的计算 | |

每次收入不超过4000元 | 每次收入4000元以上 | |

劳务报酬所得 | 预扣预缴税额=(收入-800)×预扣率 | 预扣预缴税额=收入×(1-20%)×预扣率 |

稿酬所得 | 预扣预缴税额=(收入-800)×70%×20% | 预扣预缴税额=收入×(1-20%)×70%×20% |

特许权使用费所得 | 预扣预缴税额=(收入-800)×20% | 预扣预缴税额=收入×(1-20%)×20% |

操作类

7.用人单位通过电子税务局哪个模块申报缴纳残疾人就业保障金?

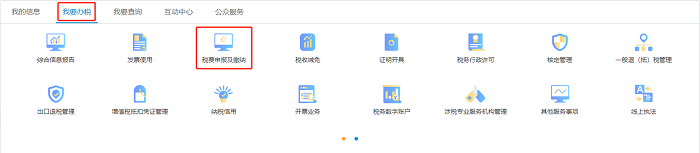

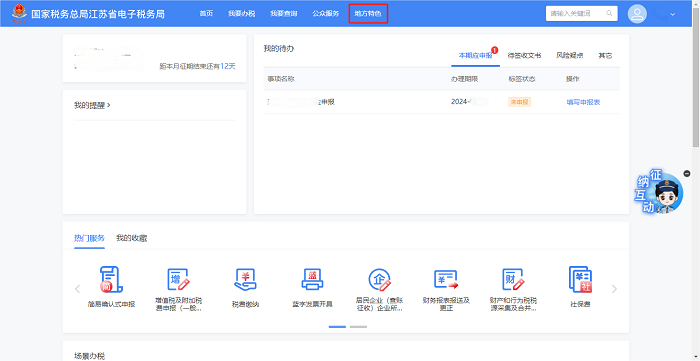

答:使用江苏省电子税务局纳税人:【我要办税】→【税费申报及缴纳】→【非税收入申报】→【残疾人就业保障金申报】。

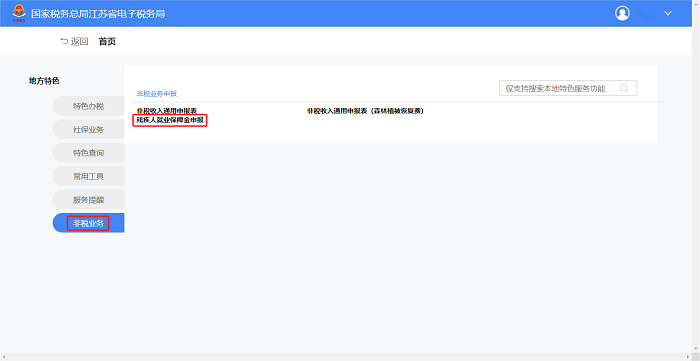

使用全国统一规范电子税务局(简称“新电子税局”)试点纳税人:【地方特色】→【非税业务】→【非税业务申报】→【残疾人就业保障金申报】。

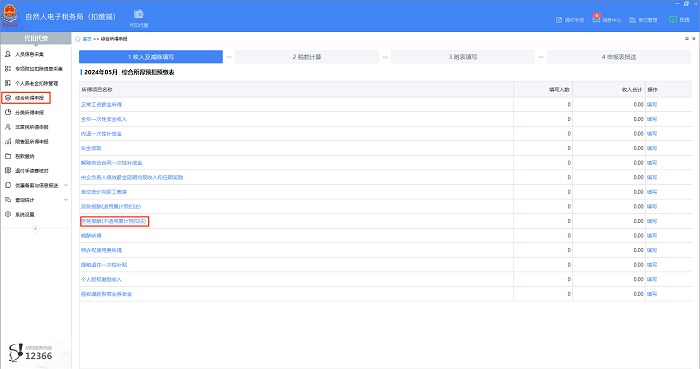

8.扣缴义务人向居民个人支付劳务报酬所得、稿酬所得、特许权使用费所得时,如何通过自然人电子税务局(扣缴端)操作?(以不适用累计预扣预缴法劳务报酬所得为例)

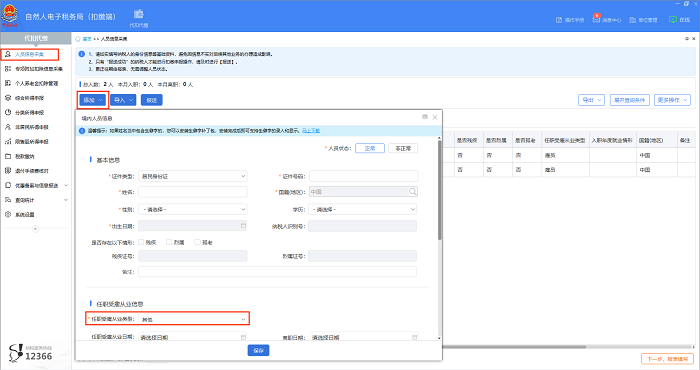

答:扣缴义务人登录自然人电子税务局(扣缴端)后,点击【人员信息采集】→【添加】,录入及完善各项信息填写后保存并报送,任职受雇从业类型选择为“其他”。

点击【综合所得申报】,选择“劳务报酬(不适用累计预扣法)”,填写收入、扣除等信息,点击【保存】。完成后依次点击【税款计算】→【附表填写】→【申报表报送】,确认数据无误后点击【发送申报】,如需缴纳税款,进入【税款缴纳】模块进行扣款。